- 不動産の相続に関する手続きがわからない

- 相続税がどのくらいかかるのか不安

- 相続でのトラブルを避けたい

不動産の相続は、多くの人にとって初めての経験です。手続きの複雑さや知識不足から、不安を感じる人はたくさんいます。

この記事では、不動産の相続に関する流れや方法を詳しく解説します。記事を読めば、不動産を相続する流れを把握し、適切な対策を立てられます。

不動産の相続は、相続税の申告・納付、名義変更までの一連の流れを理解することが大切です。相続方法や評価方法を知ることで、よりスムーズに相続手続きを進められます。

Contents

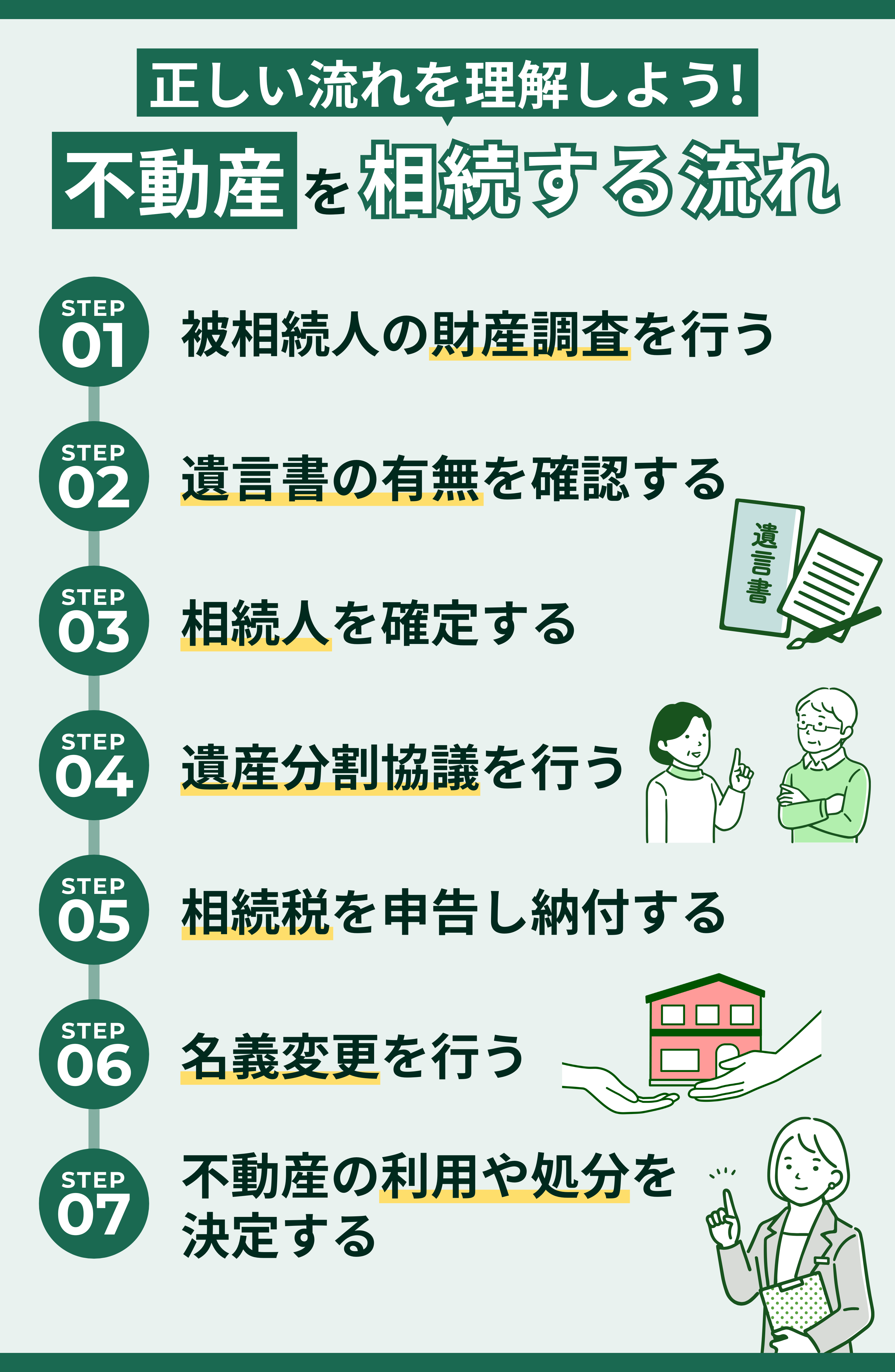

不動産を相続する流れ

不動産を相続する流れは以下のとおりです。適切に手続きを進めると、スムーズに財産を引き継げます。

- 被相続人の財産調査を行う

- 遺言書の有無を確認する

- 相続人を確定する

- 遺産分割協議を行う

- 相続税を申告し納付する

- 名義変更を行う

- 不動産の利用や処分を決定する

被相続人の財産調査を行う

被相続人の財産調査は、相続手続きの第一歩として重要です。正確な財産調査を行うと相続人の権利を守り、公平な遺産分割を実現できます。財産調査で確認する項目は以下のとおりです。

- 預貯金や有価証券

- 不動産の所有状況

- 生命保険契約

- 借金や債務の有無

- 貸金庫の内容

調査を行うと被相続人の財産が明らかになります。調査には専門的な知識や手続きが必要な場合があるので、不明点は弁護士や税理士などの専門家に相談するのがおすすめです。

財産調査を適切に行うと、相続人全員が納得したうえで遺産分割できます。相続税の計算や申告にも必要な情報となるので、慎重に進めることが大切です。

遺言書の有無を確認する

遺言書の有無は、相続手続きを進めるうえで重要です。遺言書が見つかった場合は、有効性を確認してください。遺言執行者の有無の確認も大切です。遺言書がない場合は、法定相続人を特定する必要があります。

遺言書の確認方法は以下のとおりです。

- 法務局での確認

- 遺言書は、法務局に保管されている場合があります。自筆証書遺言の場合は、遺言者本人が法務局に依頼した場合にのみ保管されます。公正証書遺言の保管場所は公証役場です。

- 家族や親族への確認

- 家族や親族に、遺言書の作成について知っている人がいないか、直接尋ねてみましょう。遺言書を預けていた家族や親族に連絡を取り、遺言書の有無や保管場所を確認します。

- 自宅や金庫の調査

- 遺言書は、自宅や金庫に保管されている場合があります。書斎や金庫、大切な書類を保管している場所などを中心に、丁寧に探しましょう。

- 専門家への相談

- 遺言書の確認に不安がある場合は、弁護士や司法書士などの専門家に相談が可能です。

遺言書があれば、被相続人の意思を尊重した相続が可能です。

» 政府広報オンライン(外部サイト)

相続人を確定する

相続人を確定することは、不動産相続において重要です。正確に相続人を特定すると、スムーズな遺産分割ができます。相続人を確定するには、以下の手順を踏む必要があります。

- 戸籍謄本の取得

- 配偶者の確認

- 子どもの確認

- 親の生存状況

- 兄弟姉妹の確認

法定相続人を特定したうえで、相続放棄の有無も確認が必要です。相続放棄がある場合、相続人の範囲が変わる可能性があるためです。相続人となるべき人が亡くなっている場合、子どもが代わりに相続人となる代襲相続があります。相続人の欠格事由に該当する人は相続できません。

相続人を確定した後に相続順位を確定し、相続分を計算します。相続人の確定は複雑な作業ですが、専門家のサポートを受けると、正確かつ円滑に進められます。

» 法務省(外部サイト)

遺産分割協議を行う

遺産分割協議は相続人全員で話し合いを行い、遺産の分割方法を決定する手段です。各相続人の意見を尊重しながら、公平かつ円滑な遺産分割を目指します。進め方は以下のとおりです。

- 相続人全員で話し合いを行う

- 遺産分割の方法を決定する

- 各相続人の取得割合を決める

- 遺産分割協議書を作成する

- 全員が署名押印する

遺産分割の方法には、現物分割、代償分割、換価分割があります。相続人の希望や遺産の性質に応じて、最適な方法を選択しましょう。協議が難航する場合は、調停や審判も検討してください。できるだけ話し合いで解決することが望ましいです。

遺産分割協議書には、印鑑証明書と同じ実印を押し、印鑑証明書を各1通添付します。必要に応じて公正証書化します。相続税の申告期限にも注意し、協議の結果にもとづいて相続登記を進めましょう。

» 法務省(外部サイト)

相続税を申告し納付する

相続税の申告と納付は、相続開始から10か月以内に行う必要があります。申告と納付の両方に期限が適用されるので注意しましょう。申告の際には、以下の書類を添付してください。

» 国税庁(外部サイト)

- 財産目録

- 相続関係図

- 遺産分割協議書

相続税の計算には、財産評価額や債務、葬儀費用などを考慮します。配偶者の税額軽減や各種控除を適用できる場合もあるため、慎重な検討が必要です。納付方法には、現金一括払いのほか、延納や物納などの選択肢があります。

相続税の申告漏れは追徴課税や加算税の対象となるため、正確な申告が重要です。相続税の申告は複雑なため、税理士に依頼するのも有効です。専門家のサポートを受ければ、適切な申告と納付ができます。申告後には修正申告や更正の請求も可能です。

ただし、相続税の還付請求には期限があり、申告期限から5年以内に行う必要があるので注意してください。

» 国税庁(外部サイト)

名義変更を行う

名義変更は不動産相続の重要な手続きです。相続が確定したら、速やかに名義変更を行う必要があります。名義変更の手順は以下のとおりです。

- 必要書類の準備

- 法務局へ相続登記の申請

- 市町村の役場で固定資産税の納税者の変更を申請

- 名義変更の通知

- 火災保険の契約者変更

住宅ローンがある場合は金融機関に連絡し、手続きを行うことも忘れないでください。公共料金の契約者変更手続きも必要です。マンションの場合は管理組合に名義変更を届け出ましょう。不動産の共有名義の場合は、共有者全員の同意を得る必要があります。相続人が複数いる場合は、遺産分割協議書を作成することも重要です。

» 法務省(外部サイト)

名義変更は複雑で時間がかかる可能性がありますが、適切に行うと将来のトラブルを防げます。不安な点がある場合は、専門家に相談しましょう。もし、土地が登記されていない場合は法務省に連絡してください。

» 法務省(外部サイト)

不動産の利用や処分を決定する

不動産の利用や処分を決定することは、相続の重要な手続きです。相続した不動産の利用目的を明確にする必要があります。目的を明確にする際は、以下のポイントを考慮します。

- 相続人全員の意見を聞き合意を得る

- 不動産の現状や将来性を評価する

- 固定資産税などの維持費用を考慮する

- 必要に応じて修繕や改修の計画を立てる

賃貸を選択する場合は、信頼できる管理会社を選び、適切な賃貸条件を設定しましょう。売却を検討する際は、複数の不動産業者から査定を受け、最適な売却価格を決めることが重要です。空き家として保有する場合も、定期的な点検や管理が必要です。長期的な視点で不動産価値を最大化する方法を検討しましょう。

最終的な決定を行う前に、不動産の専門家や税理士に相談するのもおすすめです。専門家のアドバイスを受けると、より良い判断ができる可能性があります。決定した利用方法や処分方法はトラブルを防ぐために、必ず文書化して相続人全員で共有してください。

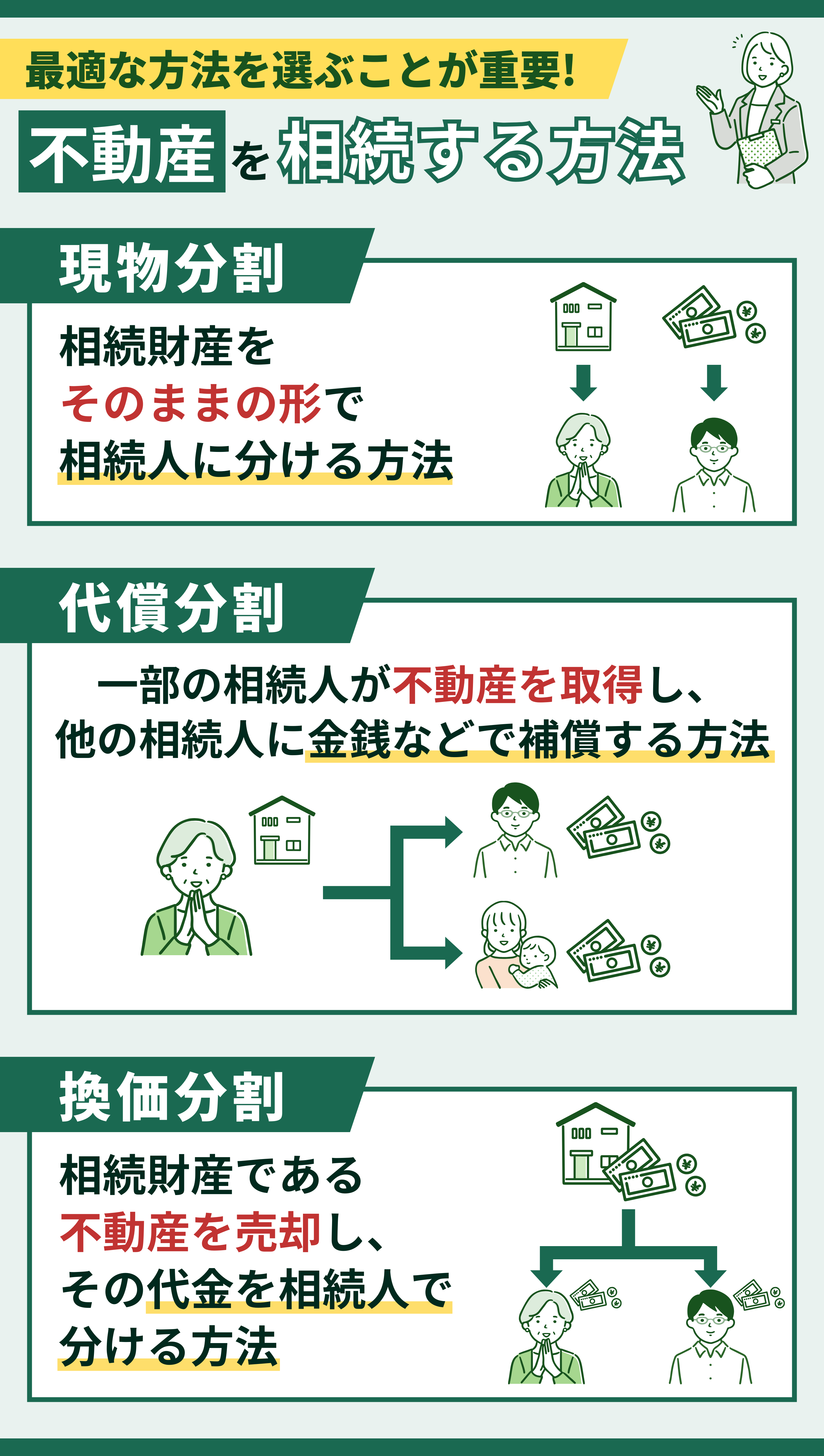

不動産を相続する方法

不動産の相続方法には以下の3つがあります。相続人の状況や不動産の性質に応じて、最適な方法の選択が重要です。

- 現物分割

- 代償分割

- 換価分割

現物分割

現物分割は、相続財産をそのままの形で相続人に分ける方法です。不動産や株式などの分割しにくい財産に適しています。現物分割のメリットは、相続人の希望や利用状況に応じて財産を分けられることです。しかし、相続人間で財産の価値に差が出る可能性があるので注意が必要です。

不動産を共有名義にする場合は、将来のトラブルを避けるために、話し合いを慎重かつ丁寧に行いましょう。現物分割を行うためには、相続人全員の合意が必要となり、不動産の場合は登記手続きも必要です。

分割が未了でも仮申告は可能で、後から修正申告を行うことも認められています。ただし、遺産分割が長引く場合は、小規模宅地等の特例を受けられない可能性があるため、速やかな分割協議をおすすめします。

代償分割

代償分割は、不動産の相続において一部の相続人が不動産を取得し、他の相続人に金銭などで補償する方法です。不動産の分割が難しい場合に有効となります。代償分割のメリットは以下のとおりです。

- 不動産を分割せずに済むので価値の低下を防げる

- 相続人の希望に応じて柔軟な分割ができる

- 資金力のある相続人が不動産を取得できる

しかし、代償分割を行う際には以下の注意すべき点もあります。

- 不動産の価値と補償額のバランスを取る必要がある

- 補償金の支払いに関する取り決めが必要になる

- 税務上の取り扱いに気をつける必要がある

代償分割を成功させるには、相続人全員の合意が欠かせません。不動産の評価額を正確に把握し、将来の価値変動リスクも考慮しましょう。相続税の申告時には、適切な評価額を用いることが重要です。不動産の価値が適切に評価されていないと、思わぬトラブルの原因になる可能性があるので注意してください。

» 国税庁(外部サイト)

換価分割

換価分割は相続財産である不動産を売却し、代金を相続人で分ける方法です。現物分割が難しい場合や不動産の維持管理が困難な場合に適しています。換価分割の手順は以下のとおりです。

- 相続人全員の合意

- 売却価格・時期の協議

- 不動産売却

- 売却代金の分配

換価分割には、相続人同士で現金のやり取りが少なくて済むメリットがあります。しかし、不動産市場の状況によっては売却に時間がかかる可能性があるので、注意が必要です。

相続税の申告期限までに売却が終わらない場合は、評価額での申告になります。売却完了後、更正の請求や修正申告が必要になる可能性もあります。売却価格が相続税評価額を下回る場合は、専門家に相談しましょう。

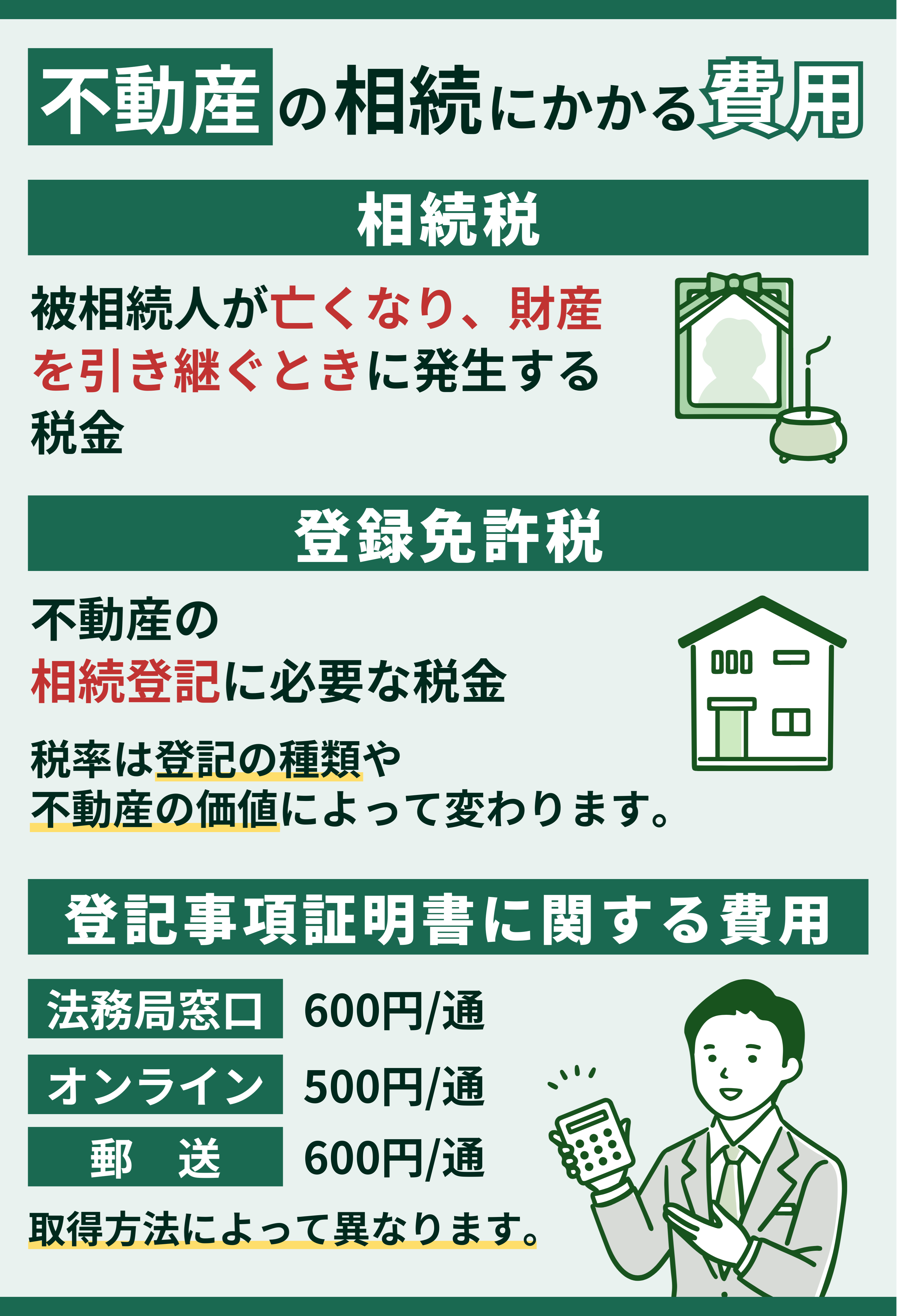

不動産の相続にかかる費用

不動産の相続にかかる費用は以下のとおりです。

- 相続税

- 登録免許税

- 登記事項証明書に関する費用

費用は案件によって異なるため、専門家に相談して正確な見積もりの取得をおすすめします。事前に費用を把握しておくと、相続手続きをスムーズに進められます。

相続税

相続税は被相続人が亡くなり、財産を引き継ぐときに発生する税金です。相続財産の評価額から基礎控除額を引いた額に税率を掛けて計算します。基礎控除額は、3,000万円に600万円×法定相続人数を加えた金額です。税率は10〜55%の累進課税方式が適用されます。

相続税の申告期限は相続開始から10か月以内です。配偶者には税額軽減制度が適用され、多くの場合、税負担が軽減されます。小規模宅地等の特例を利用すると、評価額を最大80%減額でき、自宅や事業用土地の相続税を大幅に抑えられる可能性があります。

納付方法は一括納付が原則ですが、延納や物納を選択することも可能です。相続時精算課税制度を利用すると、生前贈与と相続を一体化して税金を計算できます。相続税の申告漏れには加算税や延滞税が課されるので注意してください。正確な申告を行うために、専門家に相談するのも良い方法です。

» 国税庁(外部サイト)

登録免許税

登録免許税は、不動産の相続登記に必要な税金です。税率は登記の種類や不動産の価値によって変わります。相続登記の申請期限は、所有権の取得を知った日から3年以内です。相続による所有権移転登記の場合、固定資産税評価額の0.4%です。一般的な所有権移転登記の税率2%と比べて優遇されています。

» 国税庁(外部サイト)

税額の計算例は以下のとおりです。

- 固定資産税評価額:1,000万円の不動産

- 計算式:1,000万円×0.4%

- 登録免許税:4万円

登録免許税の納付方法は収入印紙で、納付は登記申請時に行う必要があります。一定の要件を満たす場合は、減額や免除の特例があります。正確な税額の計算や特例の適用については、専門家のアドバイスを受けましょう。

» 国税庁(外部サイト)

登記事項証明書に関する費用

登記事項証明書の取得にかかる費用は、取得方法によって異なります。費用は以下のとおりです。

- 法務局窓口:600円/通

- オンライン請求・郵送:500円/通

- オンライン請求・窓口受取:480円/通

- 郵送:600円/通(返信用封筒と切手も同封)

複数の証明書が必要な場合は、必要な通数分の費用がかかります。全部事項・現在事項・履歴事項など、証明書の種類によって費用は変わりません。オンラインでの取得が最も安価ですが、急ぎの場合は窓口での取得が便利です。郵送は手続きに時間がかかりますが、遠方の方には適しています。

» 法務省(外部サイト)

» 法務局(外部サイト)

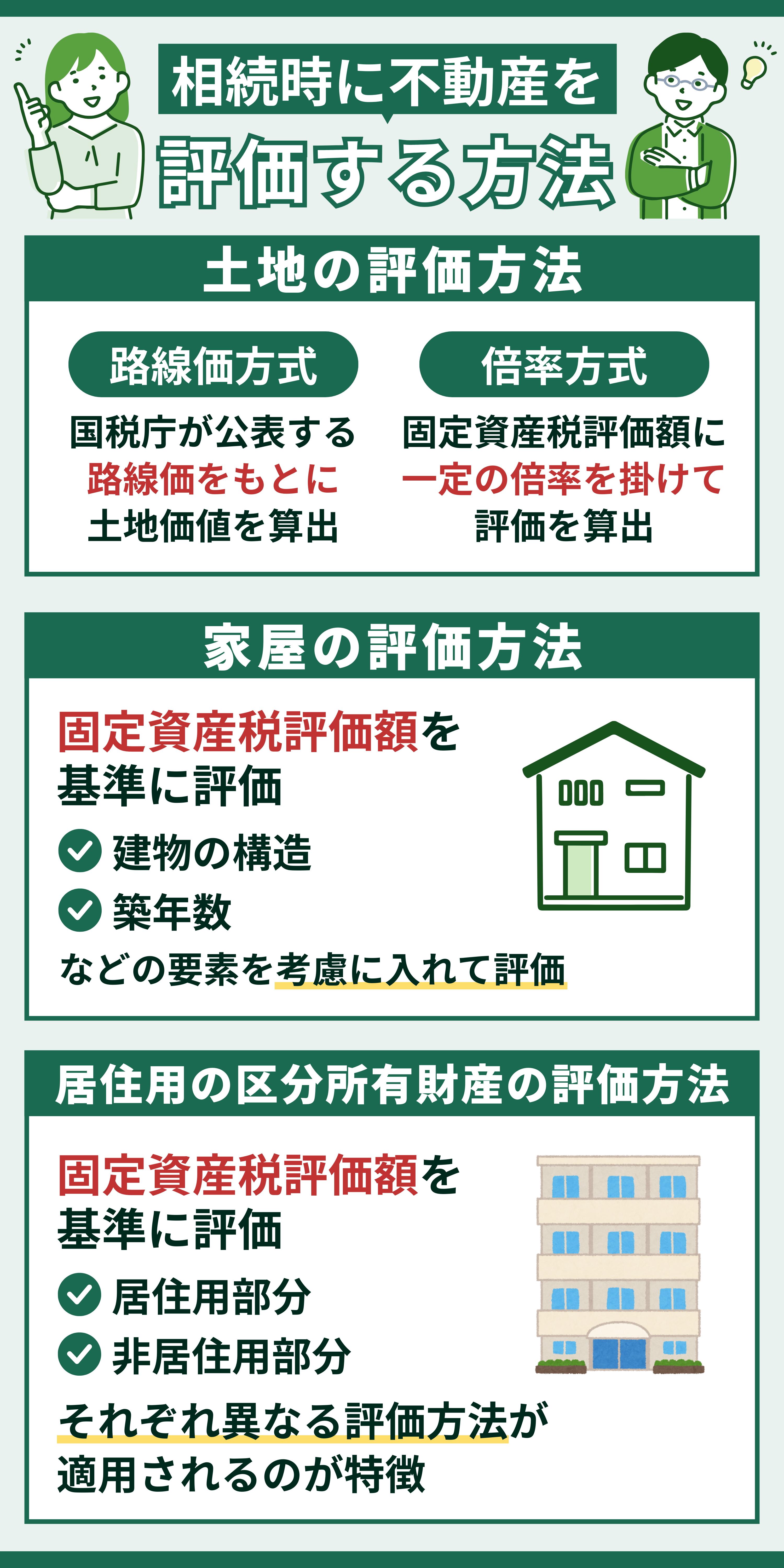

相続時に不動産を評価する方法

相続時に不動産を評価する方法を、以下の種類に分けて解説します。

- 土地の評価方法

- 家屋の評価方法

- 居住用の区分所有財産の評価方法

土地の評価方法

相続税の土地の評価方法は、路線価方式と倍率方式の2つです。土地の評価方法は状況によって異なるので、専門家に相談することをおすすめします。不動産鑑定士による鑑定評価は、より詳細で正確な評価を得るのに有効です。

» 国税庁|土地家屋の評価(外部サイト)

路線価方式

路線価方式は、不動産の相続税評価額を算出する際によく使われる方法です。主に市街地の宅地評価に用いられます。路線価方式の特徴は、国税庁が毎年公表する路線価を基準にして評価することです。計算方法は路線価に面積を掛け、各種補正率を乗じます。

以下のような土地の形状や接道状況によっては、さまざまな補正が適用されることがあります。

- 間口や奥行きが狭い場合

- 不整形地の場合

- 角地の場合

- 私道に接する場合

- 都市計画道路予定地の場合

路線価は公示価格の約80%で設定されるので、実勢価格よりも低めです。しかし、補正によって正確な評価額を算出可能です。路線価方式を使えば、相続税路線価図で自身の土地の評価額を概算できます。ただし、正確な評価額の算出には専門的な知識が必要なので、専門家に相談することをおすすめします。

» 国税庁(外部サイト)

倍率方式

倍率方式は、路線価のない地域で使用される不動産の評価方法です。固定資産税評価額に約1.0〜1.2倍の倍率を掛けて相続税評価額を算出します。倍率は国税庁が毎年発表する「評価倍率表」を参照して決定されます。

倍率方式が適用される主な対象は以下のとおりです。

- 山林

- 原野

- 地価の変動が少ない地域の土地

倍率方式は路線価方式と比べて簡易的な評価方法であり、地価の変動が少ない地域で多く適用されます。固定資産税評価額の確認が必要なので、事前に準備が求められます。倍率方式を使用する際は、正確な評価を行うために専門家に相談しましょう。

» 財産評価基準書|路線価図・評価倍率表(外部サイト)

家屋の評価方法

家屋の評価方法は、固定資産税評価額を基準にして行われます。建物の構造や築年数などの要素を考慮に入れて評価を行うため、公平性が高い方法です。評価の流れは以下のとおりです。

- 再建築価格の算出

- 経年減価の適用

- 増改築や修繕履歴の反映

- 立地条件や周辺環境の加味

賃貸中の物件の場合は、賃料収入も評価に反映されます。専門家による実地調査が実施されたり、類似物件の取引価格との比較も行われたりするため、市場の実態に即した評価が行われます。国税庁の財産評価基本通達にもとづいて評価が行われるので、一定の基準が保たれているのが特徴です。

» 国税庁(外部サイト)

しかし、相続税申告のための評価と実際の市場価値には差があるので注意が必要です。違いを理解すると、より適切な相続対策を立てられます。

居住用の区分所有財産の評価方法

居住用の区分所有財産(分譲マンション)の評価方法は、区分所有権の価額と敷地利用権の価額を基準に行います。居住用部分と非居住用部分で異なる評価方法が適用されるのが特徴です。共用部分の評価は、専有面積の比率に応じて按分されます。

マンションの場合は築年数も考慮されるため、古いマンションほど評価額が低くなる傾向があります。駐車場や倉庫などの付属設備も評価の対象です。評価額の計算は複雑なので、専門家に相談することをおすすめします。相続税申告時には評価方法を選択できる場合もあるため、よく検討しましょう。

» 国税庁(外部サイト)

不動産の相続における生前対策

不動産の相続における生前対策は、将来の相続をスムーズに進めるために重要です。適切な対策を講じると、相続人の負担を軽減し、争いを防げます。生前対策には以下の方法があります。

- 公正証書遺言を作成する

- 贈与税の基礎控除を活用する

- 特定贈与の制度を活用する

- 不動産の共有を避ける

公正証書遺言を作成する

公正証書遺言を作成することは、不動産の相続における重要な生前対策の一つです。法的効力が高く、遺言者の意思を明確に残せます。原本が公証役場で保管されるので紛失の心配がなく、遺言内容の変更や撤回も可能です。遺言者の死亡後、家庭裁判所の検認が不要で、相続人全員の合意なしで遺言内容を実行できます。

公正証書遺言の作成手順は以下のとおりです。

- 公証役場に行く

- 証人2名以上を用意する

- 遺言内容を伝える

- 意思を確認する

- 遺言書を作成する

公正証書遺言は遺言の存在が公的に証明され、偽造や変造のリスクが低いのも特徴です。財産額によって異なりますが、1〜3万円程度の作成手数料が必要になります。しかし、遺言内容の解釈に関する争いを防げるので費用対効果は高いです。公正証書遺言を作成する際は、専門家のアドバイスを受けることをおすすめします。

弁護士や司法書士に相談すると、より確実に自分の意思を遺言に反映させられます。

» 法務局(外部サイト)

贈与税の基礎控除を活用する

贈与税の基礎控除を活用し、相続税の負担を軽減できます。基礎控除額は年間110万円使えるため、計画的に財産を移転する効果的な手段です。毎年計画的に贈与を行うと、将来の相続税を減らせます。

活用方法は以下のとおりです。

- 毎年110万円ずつ贈与する

- 複数の子どもに分けて贈与する

- 夫婦で贈与する

贈与を長期的に続けると相続財産を徐々に減らし、相続税の負担を軽くできます。しかし、贈与税の申告は翌年の2月1日〜3月15日までに行う必要があるので注意が必要です。贈与税の基礎控除を活用することは、将来の相続に向けた効果的な対策の一つです。ただし、個人の状況に応じて最適な方法は異なります。

» 国税庁(外部サイト)

特定贈与の制度を活用する

特定贈与の制度を活用すると、親から子への住宅取得等資金の贈与に係る贈与税を非課税にできます。子どもの住宅取得を支援する目的で設けられているのが特徴です。期限が限定されていますが、非課税限度額は最大1,000万円となっています。条件は受贈者の年齢が20歳以上で、合計所得金額が2,000万円以下です。

» 国税庁(外部サイト)

特定贈与の手順は以下のとおりです。

- 住宅取得や増改築をする

- 居住開始や継続をする

- 必要書類を提出する

特定贈与は相続時精算課税制度と併用できます。贈与者の相続税の課税対象から除外されるメリットもあります。しかし、非課税枠を超えた部分は通常の贈与税の計算対象になるので注意が必要です。特定贈与の適用は一生に一度限りなので、タイミングを見極めて活用することをおすすめします。

不動産の共有を避ける

不動産の共有は、将来的な問題を引き起こす可能性が高いので避けるべきです。共有名義にすると、不動産の売却や管理が複雑になります。以下のような問題が発生する可能性があります。

- 意見対立により売却が困難

- 相続人増加による複雑化

- 共有者の破産の影響

問題を避けるためには、単独所有にするか、家族信託を利用するなどの対策を検討することが大切です。共有を避けられない場合は、事前に共有者間の取り決めを文書化しておくことをおすすめします。不動産の共有には多くのリスクがあるので、できる限り避けることが賢明です。

» 法務局(外部サイト)

不動産の相続を専門家に相談するメリット

不動産の相続を専門家に相談するメリットは以下のとおりです。

- 適切な手続きができる

- 相続税の節税対策ができる

- トラブルを未然に防げる

- 専門的な提案を受けられる

法律や税務の専門知識にもとづいたサポートを受けられ、相続人の状況に応じた効果的な対策を提案してもらえます。相続人間の意見調整や公平な遺産分割、不動産の有効活用や売却に関する専門的な提案も受けられます。

適切な手続きができる

適切な手続きができることは、不動産の相続を専門家に相談する大きなメリットの一つです。専門家は法律や税務の知識を持っているので、相続に関する複雑な手続きを正確に行えます。

以下の手続きを適切に行うことが可能です。

- 相続に関する書類の作成と提出

- 相続登記や名義変更

- 相続財産の評価や分割方法の提案

- 相続税の申告と納付

専門家に相談すると、相続手続きの進捗と期限の管理も確実に行えます。相続人の意見調整や合意形成もスムーズに進められるため、トラブルを防ぐことが可能です。相続に関する法律改正や制度変更にも対応した最新の手続きができます。複雑な相続案件でも適切な対応ができるので安心です。

相続税の節税対策ができる

相続税の節税対策は、多くの人にとって重要です。専門家に相談すると、効果的な節税方法を見つけられます。主な節税対策は以下のとおりです。

- 生前贈与の活用

- 配偶者の税額軽減特例

- 小規模宅地等の特例

- 相続時精算課税制度

- 相続財産の評価額引き下げ

相続税の納税猶予制度や贈与税の非課税枠の活用など、法律で定められた制度の利用も効果的です。制度を活用することで、相続税の負担を軽減できます。適切な対策は個人の状況によって異なるため、専門家のアドバイスを受けることが大切です。

相続税の節税は複雑で難しい面もありますが、専門家のサポートを受けると、適切な対策を立てられます。

トラブルを未然に防げる

専門家に相談すると相続に関するトラブルを未然に防げます。相続手続きの複雑さや法的な問題を事前に把握し、適切な対策を講じられるためです。

相続人同士の利害対立を調整し、争いを防止できるほか、遺言書の作成や財産分与の適切な方法のアドバイスをもらえます。相続税や登記手続きの誤りを防ぎ、追徴課税や無効なトラブルを回避できるのも大きな利点です。複雑な相続案件でも、公平で合理的な解決策を提示してもらえるので、相続人全員が納得できる結果につながります。

トラブルを未然に防ぐことは、相続手続きを円滑に進めるうえで重要です。専門家のサポートを受けると将来的なリスクを予測し、適切な対策を立てられます。

専門的な提案を受けられる

専門家に相談すると、不動産相続に関する高度な知識と経験にもとづいた提案を受けられます。最適な相続方法や税務戦略を選択できる可能性が高いです。

以下のような専門的な提案を受けられます。

- 不動産価値の評価方法

- 相続税の計算と節税対策

- 複雑な相続案件の法的解決策

- 遺産分割協議の進め方

- 相続登記や名義変更手続き

専門家は相続に関連する法改正や制度変更の最新情報も把握しているため、適切なアドバイスを得られます。家族間の利害調整や紛争予防についても、経験豊富な専門家のサポートが効果的です。

相続後の不動産管理や運用に関しても、専門的な見解を得られるので、長期的な視点での資産運用が可能です。税務申告の適切な方法についても指導を受けられるため、法令順守と効率的な手続きの両立が期待できます。

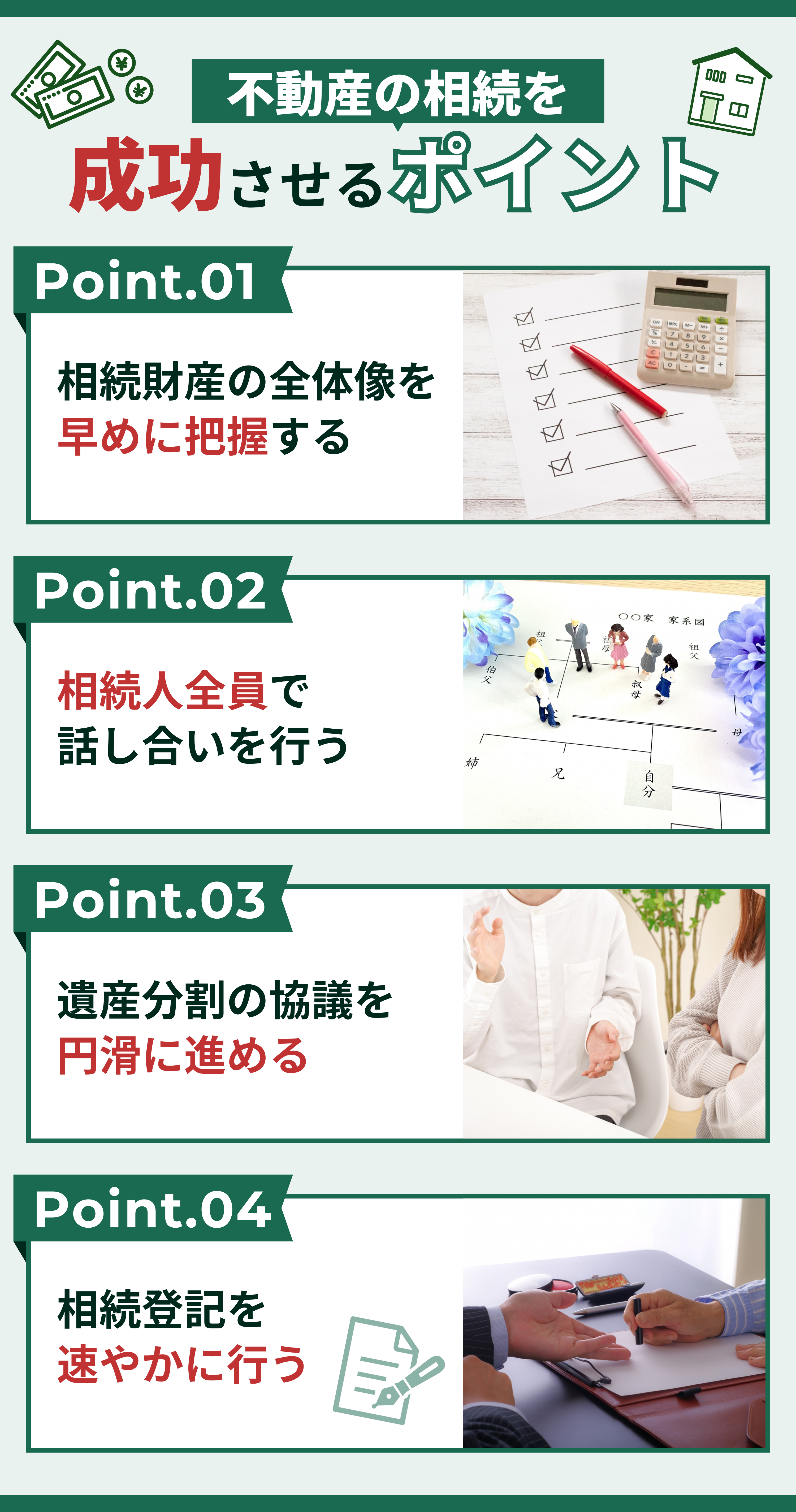

不動産の相続を成功させるポイント

不動産の相続を成功させるポイントは以下のとおりです。ポイントを押さえるとスムーズに相続手続きを行えます。

- 相続財産の全体像を早めに把握する

- 相続人全員で話し合いを行う

- 遺産分割の協議を円滑に進める

- 相続登記を速やかに行う

相続財産の全体像を早めに把握する

相続財産の全体像を早めに把握することは、スムーズな相続手続きの第一歩です。被相続人の財産を正確に把握することが重要です。以下の情報を収集すると、相続税の概算を早めに試算できます。

- 預貯金・有価証券

- 不動産

- 生命保険

- 退職金

- 債務・借入金

相続人同士で情報を共有すると、後々のトラブルを防げます。専門家の助言を受けて正確な財産評価を実施することも大切です。不動産や事業用資産など、評価が難しい財産については専門家のサポートが役立ちます。相続財産目録の作成を開始し、相続税申告期限に向けて計画的に準備を進めましょう。

早めに相続財産の全体像を把握すると、余裕を持って相続手続きを進められます。

相続人全員で話し合いを行う

相続人全員での話し合いは、円滑な相続手続きの鍵です。話し合いの場では、各相続人の希望や意見を丁寧に聞くことが大切です。話し合いでは、以下のポイントに注意しましょう。

- 遺産の内容や価値を共有する

- 公平な分割方法を検討する

- 一人ひとりが冷静に話し合う

合意形成を目指し、妥協点を見つけていくことが重要です。話し合いの内容は、必ず文書化しておくことをおすすめします。必要に応じて専門家の助言を求めましょう。定期的に話し合いの機会を持つと、相続人同士の信頼関係を築けます。

全員の同意が得られない場合は、調停や裁判も視野に入れる必要があります。お互いの立場を尊重しながら、丁寧に進めていくことが大切です。

遺産分割の協議を円滑に進める

遺産分割の協議を円滑に進めるためには、相続人全員が納得できる方法で話し合いを進めることが大切です。相続人全員が参加できる日程を調整し、中立的な場所で話し合いを行いましょう。公平な立場で意見を交換できる環境を整えられます。事前に相続財産の情報を共有し、各相続人の希望や事情を聞くことが大切です。

遺産分割では、以下の点について話し合いを進めます。

- 相続財産の内容と価値

- 各相続人の経済状況や将来の計画

- 思い入れのある財産の有無

公平性を重視した分割案を提示し、感情的にならずに冷静な話し合いが重要です。必要に応じて専門家の助言を求めることも、円滑な協議を進めるうえで有効な手段です。合意事項を書面で残すと後々のトラブルを防げます。時間をかけて段階的に協議を進め、相続人の関係性を大切にすると、円滑な遺産分割が実現できます。

相続登記を速やかに行う

相続登記を速やかに行うことは、不動産の相続を成功させるための重要なポイントです。法定期限内に相続登記を済ませると、以下のメリットが得られます。

- 罰則や不利益を避けられる

- 相続人のトラブルを防げる

- 不動産の権利関係が明確になる

- 将来の売却や活用がスムーズになる

相続登記を行う際は、以下の書類の事前準備が大切です。

- 戸籍謄本

- 遺産分割協議書

- 相続人全員の印鑑証明書

手続きを確実に進めるためには、司法書士などの専門家に依頼するのがおすすめです。専門家に依頼すると、オンライン申請の活用など、効率的に手続きできます。相続登記には費用がかかるため、事前に費用を把握し、準備しておくことも重要です。

相続税の申告と連動させて進めると、より効率的に手続きを行えます。

» 法務局(外部サイト)

不動産の相続に関するよくある質問

不動産の相続によくある質問をまとめました。不動産の相続をする方は参考にしてください。

不動産の相続税の計算方法は?

不動産の相続税を計算するには、相続財産の評価額を算出する必要があります。不動産の価値を正確に把握するためです。計算方法は以下のとおりです。

- 相続財産の評価額算出

- 基礎控除額の計算

- 課税遺産の総額算出

- 各相続人の取得金額計算

- 税額計算

基礎控除額は、3,000万円に600万円 × 法定相続人数を加えた金額です。課税遺産総額は、相続財産の評価額から基礎控除額を引いた金額となります。各相続人の取得金額は、法定相続分に応じて計算します。相続税の速算表を使用して税額を計算し、各種控除や加算を適用した金額が納付すべき相続税額です。

計算方法は複雑なので専門家に相談しましょう。正確な計算を行うと適切な相続税の納付が可能です。

» 国税庁(外部サイト)

不動産を相続したくない場合は?

不動産を相続したくない場合、相続放棄が選択肢の一つです。家庭裁判所に申述して手続きを行うと相続権を放棄できます。相続放棄以外の方法は以下のとおりです。

» 最高裁判所(外部サイト)

- 遺留分を放棄する

- 他の相続人へ譲渡する

- 遺言書で他の相続人に指定してもらう

- 遺産分割協議で他の財産と交換する

- 不動産を売却して現金化する

状況によって適切な選択が異なるので、専門家に相談しながら、自分に合った方法の選択をおすすめします。

不動産を複数人で相続する場合は?

不動産を複数人で相続する場合、相続人全員で話し合いを行い、合意形成を目指すことが重要です。遺産分割協議書を作成し、全員の署名押印を得ることが必要です。共有名義で相続する場合は、持分割合を明確にします。一部の相続人が単独所有する場合は、他の相続人への代償金支払いを検討します。

共有名義の場合、将来的な売却や管理方法について事前に取り決めを行うことが大切です。相続登記を速やかに行い、所有権を確定させることも重要です。相続税の申告・納付も忘れずに行う必要があります。複数人での相続は複雑になりやすいため、トラブルを避けるために専門家のアドバイスを受けることをおすすめします。

相続問題に強い専門家の選び方は?

相続問題に強い専門家を選ぶときは、相続専門の弁護士や税理士を選びましょう。相続に特化した経験豊富な専門家は、複雑な相続問題にも適切に対応できます。専門家を選ぶ際は、以下の点にも注目しましょう。

- 著書や講演実績

- 無料相談の有無

- 料金体系が明確

- 関連分野の知識が豊富

- 地域の相続事情への精通度

- 相続関連の資格保有

複数の専門家の比較検討が大切です。相談者の要望をよく聞いてくれる専門家を選ぶと、スムーズな相続手続きが期待できます。相続問題は家族間のトラブルに発展しやすいため、信頼できる専門家のサポートを検討しましょう。

まとめ

不動産の相続は複雑な手続きが必要ですが、正しい知識と適切な対策で円滑に進められます。財産調査から名義変更までの流れを理解し、現物分割や代償分割などの相続方法を把握することが重要です。相続税や登録免許税などの費用も考慮する必要があります。

遺言書作成や贈与活用など、生前からの対策も効果的です。相続を成功させるポイントは、早期の財産把握と相続人同士の話し合いです。専門家に相談すると、適切な手続きや節税対策も可能になります。不動産の相続は慎重に進める必要がありますが、ポイントを押さえるとスムーズに進められます。